科利德:已完工项目转固金额现疑云,募投项目投资额增加两倍,产能或仅增加不足三成

(原标题:科利德:已完工项目转固金额现疑云 募投项目投资额翻倍建设产能或调增不足三成)

《金证研》南方资本中心 柯西/作者 肖直 西洲 汀鹭 映蔚/风控

2001年5月,曾任光明化工研究设计院工程师的赵毅选择“下海”创业,与原单位同事共同创立了大连科利德半导体材料股份有限公司(以下简称“科利德”)的前身。经过多年发展,2023年,科利德向上交所科创板发起冲击。

此次上市背后,科利德问题或不容小觑。一方面,科利德建设项目的转固金额与固定资产投资金额或存逾两千万元的“缺口”。另一方面,科利德或“突击”调整募投项目投资金额,从2亿元增至4.59亿元,但建设内容的新增情况与新增投资金额或不匹配。需要指出的是,此番上市,科利德披露的主要产品产能利用率信披自相矛盾,在下游行业“降温”背景下,科利德仍募资扩产。

一、项目已竣工转固金额现疑云,与固定资产投资额或存逾两千万元“缺口”

众所周知,在建工程在达到预定可使用状态时,应当转为固定资产。

在科利德的历史建设项目以及该项目对应的在建工程转固情况中,便出现了在转固金额与对应项目的固定资产投资额存超千万元差异。

1.1子公司的高纯电子气体产业化项目分两期建设,分别于2020年11月、2022年10月竣工

据签署日为2023年6月7日的科利德招股说明书(以下简称“招股书”),科利德于2017年12月15日在安徽省滁州市全椒县十字镇十谭产业园朝阳路18号成立全资子公司全椒科利德电子材料有限公司(以下简称“全椒科利德”),全椒科利德负责科利德的生产和研发工作。

据安徽炎黄科技环境安全工程有限公司官网,自2023年5月22日起公示的《全椒科利德电子材料有限公司高纯电子气体产业化项目(阶段性)竣工环境保护验收监测报告》(以下简称“阶段性验收报告”),全椒科利德拟投资1.1亿元新建“高纯电子气体产业化项目”,设计产能为高纯氨8,000吨/年、高纯氧化亚氮4,000吨/年、高纯三氯化硼500吨/年、高纯全氟乙烷100吨/年、高纯氧硫化碳100吨/年、高纯丙烯30吨/年、高纯一氧化氮10吨/年、高纯三氟甲烷60吨/年、高纯二氧化碳1,000吨/年、特种混合气(磷烷/氮氢氦;硅烷/氮氢氦;硼烷/氢)15吨/年、高纯氢气5吨/年、高纯氦气5吨/年、高纯氩气10吨/年。

截至阶段性验收报告编制日期2023年5月,全厂建设规模为年产高纯氨8,000吨,高纯氧化亚氮2,000吨,高纯丙烯30吨。

该项目分阶段建设,2019年2月1日开工建设,2020年11月5日年产高纯氨3,000吨,高纯氧化亚氮2,000吨工程竣工,并于2021年8月通过阶段性竣工环境保护验收。

另外,阶段性验收报告显示,本次验收内容为年产高纯氨5,000吨,高纯丙烯30吨,于2021年11月开工建设,2022年10月完工。

至此可知,科利德的“高纯电子气体产业化项目”分阶段建设,第一期工程于2020年11月已竣工,于2021年8月才验收,实现年产高纯氨3,000吨,高纯氧化亚氮2,000吨。第二期工程在2022年10月完工,于2023年5月验收,实现年产高纯氨5,000吨,高纯丙烯30吨。

1.2验收报告显示,高纯电子气体产业化项目一期及二期合计投资1.03亿元

投资额方面,据阶段性验收报告,环评设计总投资为11,000万元。截至编制日期2023年5月,全厂总投资10,250万元,本次验收项目即第二期工程总投资2,250万元。

换言之,“高纯电子气体产业化项目”一期、二期项目投资额分别为8,000万元、2,250万元。

继续关注科利德审计报告和阶段性验收报告的对应情况。

1.3审计报告显示,高纯电子气体产业化项目两期工程累计转固仅4,198.76万元

据容诚会计师事务所(特殊普通合伙)2023年5月10日出具的科利德审计报告(以下简称“审计报告”),“重要在建工程项目变动情况”表显示,2020年,科利德存在两项在建工程转固,分别为“年产3000吨高纯氨项目”、“年产2000吨高纯氧化亚氮”,预算数分别为1,800万元、1,300万元,转固金额分别为1,799.37万元、1,252.03万元。

2021年,科利德并无相关在建工程转固。

2022年,科利德存在四项在建工程转固,其中,“年产5000吨高纯氨项目二期”、“年产30吨高纯丙烯项目”的预算数分别为700万元、500万元,转固金额分别为664.88万元、482.48万元。

不难看出,阶段性验收报告披露的“高纯电子气体产业化项目”的两期产能建设情况,与审计报告列示的2020年和2022年的在建工程转固情况一一对应。

也就是说,于2020年竣工的“高纯电子气体产业化项目”一期工程当年度累计转固3,051.4万元。于2022年竣工的二期工程当年度累计转固1,147.36万元。两期合计转固4,198.76万元。

需要指出的是,“高纯电子气体产业化项目”原规划固定资产投资额逾八千万元。

1.4环评报告显示,高纯电子气体产业化项目原规划固定资产投资额为8,183万元

据绿网2018年9月28日公示的“全椒科利德电子材料有限公司高纯电子气体产业化项目环境影响报告书”,全椒科利德计划投入11,000万元,在滁州市全椒县化工集中区西部拓展区杨岗大道北侧、朝阳大道西侧。新征用地60亩,建设高纯电子气体产业化项目。

该项目建设生产车间、仓库、罐区、办公区及配套公辅设施等,建设产能为高纯氨8,000吨/年、高纯氧化亚氮4,000吨/年、高纯三氯化硼500吨/年、高纯全氟乙烷100吨/年、高纯氧硫化碳100吨/年、高纯丙烯20吨/年、高纯一氧化氮10吨/年、高纯三氟甲烷60吨/年、高纯二氧化碳1,000吨/年、特种混合气(磷烷/氮氢氦;硅烷/氮氢氦;硼烷/氢)15吨/年、高纯氢气5吨/年、高纯氦气5吨/年、高纯氩气10吨/年。

经对比,上述环评报告所示项目名称、投资额、产能与阶段性验收报告所示“高纯电子气体产业化项目”均一致。即该环评报告为“高纯电子气体产业化项目”环评报告(以下简称“产业化项目环评报告”)

据产业化项目环评报告“主要经济技术指标一览表”,该项目固定资产投资额为8,183万元。

至此,审计报告披露“高纯电子气体产业化项目”2020年及2022年累计转固金额,与产业化项目环评报告所示固定资产投资额明显存在差距。

《金证研》南方资本中心注意到,全椒科利德“高纯电子气体产业化项目”存在部分生产设备未建设的情形。

1.5原规划高纯氧化亚氮的半数产能未建设,该部分工程相对应固定资产投资额或为1,252.03万元

上文提及,全椒科利德“高纯电子气体产业化项目”设计高纯氧化亚氮的产能为4,000吨/年,而截至2023年5月,该产品仅完成2,000吨/年产能验收。

据阶段性验收报告的“本项目(阶段性)环评工程内容与实际工程内容对照表”,其中,主体工程的3#生产装置区的生产装置未建设。其他工程建设情况基本与环评一致。

这是否意味着,“高纯电子气体产业化项目仅原设计年产4,000吨高纯氧化亚氮仅验收一半,正是由于3#生产装置区的生产装置未建设?

根据审计报告,“年产2000吨高纯氧化亚氮”转固1,252.03万元。那么,建成年产2,000吨高纯氧化亚氮的产线在固定资产方面的投资或大致为1,252.03万元。

1.6测算出高纯电子气体产业化项目固定资产投入或约6,930.97万元,比转固金额仍多了2,732.21万元

在原规划的8,183万元固定资产投资的基础上,减少“年产2000吨高纯氧化亚氮”产线相对应的固定资产投资额1,252.03万元,即截至2023年5月,全椒科利德“高纯电子气体产业化项目”的固定资产投资约为6,930.97万元。

即使未建设的高纯氧化亚氮产线对应的固定资产投资,科利德“高纯电子气体产业化项目”的累计转固金额,与测算出的固定资产投资额存在2,732.21万元的“缺口”。

需要指出的是,科利德的企业会计政策对转固做出明确要求。

1.7按企业会计政策,为使在建工程达到可使用状态发生的必要支出也应转固

据科利德审计报告“在建工程结转为固定资产的标准和时点”,在建工程项目按建造该项资产达到预定可使用状态前所发生的全部支出,作为固定资产的入账价值。包括建筑费用、机器设备原价、其他为使在建工程达到预定可使用状态所发生的必要支出以及在资产达到预定可使用状态之前为该项目专门借款所发生的借款费用及占用的一般借款发生的借款费用。

此外,科利德工程安装或建设完成达到预定可使用状态时,将在建工程转入固定资产。所建造的已达到预定可使用状态、但尚未办理竣工决算的固定资产,自达到预定可使用状态之日起,根据工程预算、造价或者工程实际成本等,按估计的价值转入固定资产,并按本公司固定资产折旧政策计提固定资产的折旧,待办理竣工决算后,再按实际成本调整原来的暂估价值,但不调整原已计提的折旧额。

通过上述科利德会计政策可知,除了建筑费用、机器设备等以外,为使在建工程达到可使用状态前发生的全部支出,均应当随着在建工程,被计为固定资产的入账价值。

简而言之,报告期内,科利德子公司在建工程转固金额与固定资产投资额存在逾两千万元的“缺口”,是否涉嫌少计提在建工程转固的金额?

问题仍在继续。

二、申报前夕募投项目投资额翻倍,建设产能或仅调增不足三成

近年来,监管层重点核查拟上市企业募投项目可行性,并关注拟上市企业募投项目的土地取得进展情况,以及是否存在变相投资房地产业务的情形。

值得注意的是,在科利德提交科创板申请注册“前夕”,科利德报批增加项目投资额超一倍。但在该项目的规划建筑中,新增了一栋“预留厂房”。

2.1 “前驱体二期项目”已于2022年底完工,将一期项目用于募投

据招股书,大连科利德光电子材料有限公司(以下简称“大连科利德”)亦是科利德的全资子公司。

据编制于2022年4月的《大连科利德光电子有限公司高纯电子气体及半导体前驱体项目(二期)环境影响报告书》(以下简称“前驱体二期项目环评”),2021年10月19号,大连科利德的“高纯电子气体及半导体前驱体项目(二期)项目”(以下简称“前驱体二期项目”)取得了投资项目备案批复。

据招股书,2022年5月20日,大连科利德与大连中森建设工程有限公司签署了一份工程施工合同,工程名称为“高纯电子气体及半导体前驱体项目(二期)项目”,合同工期为2022年6月10日至2022年11月10日,合同金额为686万元。截至2022年12月31日,该施工合同已履行完毕。

也就是说,“前驱体二期项目”或已于2022年底完工。

值得关注的是,科利德或将该项目的一期工程,用于本次上市募投。

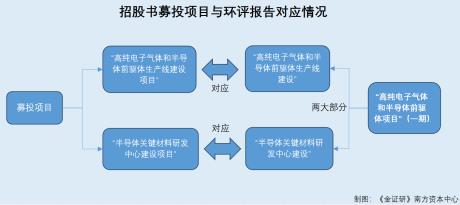

据招股书,科利德本次上市拟募集资金以投资4个项目,分别为“高纯电子气体和半导体前驱体生产线建设项目”(以下简称“前驱体生产线项目”)、“半导体关键材料研发中心建设项目”(以下简称“研发中心项目”)、“半导体用高纯电子气体及前驱体产业化项目”(以下简称“前驱体产业化项目”)、“补充流动资金项目”。

其中,“前驱体生产线项目”、“研发中心项目”总投资额分别为3.33亿元、1.26亿元,拟使用募资额分别为3.13亿元、1.26亿元。

需要说明的是,上述两个投资项目备案审批文号均为“2112-210287-04-01-650611”。

据大连市生态环境局官网公开信息,2023年4月12日批复的《大连科利德高纯电子气体及半导体前驱体项目环境影响报告书》中附录,大连科利德2021年12月2日取得大连市普湾经济区行政审批局投资备案批复,项目代码为“2112-210287-04-01-650611”。

对比项目代码可知,《大连科利德高纯电子气体及半导体前驱体项目环境影响报告书》即“前驱体生产线项目”及“研发中心项目”对应的环评报告(以下简称“募投项目环评报告”)。

据募投项目环评报告附录的《关于大连科利德光电子有限公司高纯电子气体及半导体前驱体项目备案内容调整的确认意见》,“高纯电子气体和半导体前驱体项目”分为两大部分,分别为“高纯电子气体和半导体前驱体生产线建设”和“半导体关键材料研发中心建设”。

对比招股书中相关内容可知,募投项目“前驱体生产线项目”及“研发中心项目”,与募投项目环评报告所评价的“高纯电子气体和半导体前驱体项目”两大部分刚好对应。

据募投项目环评报告概述部分中“建设项目背景”,科利德第三阶段项目为“高纯电子气体及半导体前驱体项目”,分两期进行建设。因一期项目(以下简称“前驱体一期项目”)需新增用地建设,需办理厂址用地手续,因而第三阶段项目先开展二期项目的建设。

由此可知,二期项目或即是上述于2022年底完工的“前驱体二期项目”。

简而言之,科利德“前驱体二期项目”先开工建设,而“前驱体一期项目”再度分成两个部分,形成两个项目,并均用于募投。

蹊跷的是,科利德在申报上市前夕,突击增加“高纯电子气体及半导体前驱体项目”的投资额。

2.2辅导期内申请调整一期项目投资金额,从2亿元扩充至4.59亿元

据募投项目环评报告,2023年2月24日,大连市普湾经济区行政审批局批复通过了大连科利德调整投资金额的申请,审批通过该项目的投资金额从2亿元扩充至4.59亿元。

据2023年4月11日签署的《关于大连科利德半导体材料股份有限公司首次公开发行股票并上市辅导工作进展情况报告(第二期)》,科利德辅导期为2023年1月1日至2023年3月31日。

据招股书及上交所公开信息,本次招股书签署日为2023年6月7日。科利德上市申请受理时间为2023年6月15日。

结合上文所述梳理,2023年1月1日,科利德开始上市辅导。2023年2月24日,科利德申请并获批调整投资金额,从2亿元增加至4.59亿元。2023年6月15日,科利德上市申请获得受理。

综合来看,科利德提交科创板上市注册申请前夕,选择提交项目备案调整,将募投项目投资金额从2亿元扩充到4.59亿元。

然而,科利德新增的项目投资金额,或无足够的产能增量相匹配。

2.3年产能仅增加25%,增加的项目投资额比例却为129.5%或失衡

据募投项目环评报告附录,大连市普湾经济区行政审批局2021年12月2日签署的《大连市企业投资项目备案文件》显示,大连科利德报批的“高纯电子气体及半导体前驱体项目”的投资金额为2亿元,建设内容包括新建仓库5栋,面积约6,500平方米;新建厂房4栋,面积约6,000平方米;新建研发中心1栋,面积约4,000平方米;以及年产约1,200吨的生产线及配套设施。

另外,大连市普湾经济区行政审批局2023年2月24日签署的《关于大连科利德光电子材料有限公司高纯电子气体及半导体前驱体项目备案内容调整的确认意见》显示,审批通过该项目投资金额从2亿元扩充至4.59亿元。

项目内容调整为两项,一为高纯电子气体及半导体前驱体生产线建设,投资额为3.33亿元,规划建筑面积约10,000平方米,包括新建厂房5栋,仓库5栋,中控室1个,动力中心1个等,购置年产1,500吨高纯电子材料的生产设备及其它辅助配套设施等;二为半导体关键材料研发中心建设,投资额约为1.26亿元,建设技术研发大楼一栋,规划建筑面积约8,000平方米,并购置研发所需的设备及软件等。

对比招股书及调整后建设内容可知,生产线从年产1,200吨增加至年产1,500吨,经测算,项目扩产的比例为25%。而增加的项目投资额比例却为129.5%,扩产比例和投资额增加比例或失衡。

2.4拟新增一栋面积772.84平方米的厂房,但并无明确建设内容仅作预留厂房

由上文可知,除研发中心建筑面积以及产能变化以外,调整后项目的厂房数量由4栋增加至5栋,同时增加了中控室等建筑。但仓库、厂房等合计建筑面积或由12,500平方米降至10,000平方米。

据募投项目环评报告,名称为“南区厂房五”的建筑物,规模为1F,无明确建设内容,备注为预留厂房。同时募投项目环评报告对厂区建筑明细的描述显示,“南区厂房五”的建筑面积为772.84平方米,分类为甲类,层高超8米。同时,“南区厂房五”是厂区建筑面积第二大的厂房。

由此可知,科利德本次募投项目的规划建设厂房中,建筑面积第二大的厂房为“预留厂房”。

而从调整前后来看,科利德规划建筑都分为两类,一类是为服务生产的,另一类是服务研发的。

先来看服务于生产的建筑,调整前的建筑规划中,服务生产的包括新建仓库5栋,面积约6,500平方米;新建厂房4栋,面积约6,000平方米。总面积约12,500平方米。

调整后的建筑规划中,服务生产的分别是新建厂房5栋、仓库5栋、中控室1个、动力中心1个等。规划建筑总面积约10,000平方米。

对比调整前后的建筑内容发现,在新增了厂房1栋、中控室1个及动力中心1个的情况下,生产活动相关的规划建筑总面积却减少了20%。

而前文提及,科利德本次项目调整拟增加25%的规划产能。

也就是说,在生产活动相关的规划建筑面积减少了20%,且项目存在“预留厂房”的情况下,科利德却规划增设25%的产能。即产能增加的比例,与生产活动相关建筑规划的变化情况或失衡。

至此不难发现,对比调整前后,科利德该项目服务于生产的建筑物新增1栋厂房,但建筑面积却减少了2,500平方米。服务于研发的建筑物面积增加了4,000平方米,年产能增加300吨。但与之对应的,项目投资额从2亿元增加至4.59亿元,即呈翻倍增长。并且,在科利德所有规划建筑中存在“预留厂房”。上述种种异象下,科利德“突击”调整募投项目投资额,是否具备合理性?

不宁唯是,科利德募投项目的可行性亦值得探究。

三、产能利用率信披自相矛盾,行业“降温”仍逆势扩产

众所周知,拟上市企业的募投项目应与其生产经营规模、财务状况、技术水平和管理能力、未来资本支出规划相适应。

然而,科利德在现有产品的产能利用率未饱和、下游行业“降温”的情况下,仍选择募资扩产,合理性存疑。事实上,历史上科利德曾出现建设情况不及预期情形。

3.1拟募资扩产三种主要产品,其中高纯氧化亚氮产能利用率不饱和

前文提及,科利德本次上市拟募集资金用于4个项目,分别为“前驱体生产线项目”、“研发中心项目”、“前驱体产业化项目”、“补充流动资金项目”。

据招股书,4个募投项目中,“前驱体生产线项目”及“前驱体产业化项目”系扩产项目。

招股书显示,“前驱体生产线项目”建成后将形成电子特种气体1,416吨,其中包含高纯三氯化硼1,000吨。该项目还将形成半导体前驱体材料73吨。与此同时,“前驱体产业化项目”建成后将形成超纯氨8,000吨以及高纯氧化亚氮8,000吨的产能。

事实上,科利德主要产品的产能利用率并不饱和。

据招股书及签署日为2023年10月7日的司《关于大连科利德半导体材料股份有限公司首次公开发行股票并在科创板上市申请文件审核问询函的回复》,2020-2022年及2023年1-6月,科利德主要产品高纯三氯化硼的产能分别为500吨、500吨、500吨、500吨,同期产能利用率分别为31.67%、53.27%、62.29%、63.92%。

2020-2022年及2023年1-6月,超纯氨的产能分别为5,990吨、5,990吨、10,990吨、10,990吨,产能利用率分别为60.04%、78.99%、80.76%、90.59%;高纯氧化亚氮的产能分别为2,000吨、2,000吨、2,000吨、2,000吨,产能利用率分别为16.29%、17.39%、49.86%、98.37%。

不难看出,虽然科利德三款主要产品的产能利用率逐年上升,但2022年均未饱和。

不仅如此,科利德所披露的产能利用率数据自相矛盾。

3.2由两大产品的产能数据测算所得的产能利用率,或与披露值不符

据招股书“产能、产量、销量情况”部分,2020年,科利德高纯氧化亚氮的产能为2,000吨,产量为54.29吨,产能利用率为16.29%。2022年,科利德超纯氨的产能为10,990吨,产量为7,193.21吨,产能利用率为80.76%。

然而,以产量除以产能,2020年,科利德高纯氧化亚氮的产能利用率或为2.71%。2022年,其超纯氨的产能利用率或为65.45%。

也就是说,科利德在其主要产品超纯氨和高纯氧化亚氮的产能利用率的统计方面,或存在计算差错。

除此以外,科利德电子特气产品的下游行业或“降温”。

3.3主要产品应用于集成电路等领域,下游行业“降温”科利德却逆势扩产

据招股书,科利德的主营业务产品主要应用于以下三个领域,集成电路、新型显示、光伏。

2020-2022年,集成电路领域对科利德主营业务收入的贡献占比分别为26.08%、24.08%、24.35%;新型显示领域的贡献占比分别为48.46%、46.21%、26.62%;光伏领域的贡献占比分别为9.84%、12.35%、23.73%。

对比可知,集成电路领域是科利德第一大业务收入来源。

据国家统计局公开数据,2021-2022年,国内集成电路生产数量为分别为3.59亿块、3.24亿块。经测算,2022年,国内集成电路生产数量同比增长-9.8%。

据国际贸易促进委员会江苏省分会网站公开数据,2023年一季度,国内集成电路出口额317.3亿美元,同比增长-17.6%。自2022年下半年起,下游行业需求低迷使半导体库存增加明显。

据美国半导体产业协会(SIA)数据,2023年2月,全球半导体销售额同比增长-20.7%。

需要说明的是,半导体行业的发展情况,可以一定程度上反映集成电路行业的发展状况。

上文提及,科利德本次募投项目“前驱体生产线项目”将新增73吨半导体前驱体材料的年产能。

据江苏省政府网站公开信息,2023年,受多重因素影响,全球半导体行业进入下行周期,销售收入连续下降。2023年一季度,全球存储芯片和微处理器合计收入下滑19%,存储芯片跌幅高达44%。

综上,2022年以来,全球集成电路及半导体行业或“降温”。在此情况下,位于上游的科利德新增半导体前驱体材料产能,或难以“消化”。

值得一提的是,科利德存在历史项目建设不及预期的情况。

3.4历史上科利德曾以市场原因,放弃部分已规划内容的建设

据“前驱体二期项目环评”,大连科利德在2012年12月13日获得批复的“高纯电子气体生产项目”,其规划建设的高纯三甲基镓产线由于市场原因不再建设;大连科利德在2020年4月1日获批的“系列集成电路用高纯气体产业化项目”,其规划建设的高纯三甲基铝和正硅酸乙酯产线同样由于市场原因不再建设。

即历史上,科利德曾以市场原因放弃部分已规划产线的建设。种种问题下,科利德募投项目可行性、必要性,有待监管进一步核查。

更多知识

-

狗狗生病了如何喂药?口服方法?分享简单实用的方法!

原标题:狗狗生病了如何喂药?口服方法?分享简单实用的方法! 狗... 朕略傻

222 阅读

朕略傻

222 阅读

-

楼市大消息!房主买家各收1.5%,这个省会城市出手了!

原标题:楼市大消息!房主买家各收1.5%,这个省会城市出手了! 继... Rose情调※

296 阅读

Rose情调※

296 阅读

-

6月,带你“种草”乐山非遗!

原标题:6月,带你“种草”乐山非遗! 关于“非遗”,你了解多少... 我真窝囊

267 阅读

我真窝囊

267 阅读

-

伊朗要与多国组建新海军联盟 美国慌了:违背情理

原标题:伊朗要与多国组建新海军联盟 美国慌了:违背情理 伊朗军... 臫欺欺亼

279 阅读

臫欺欺亼

279 阅读

-

【环时深度】神十五乘组凯旋,哪些“神器”护航?

原标题:【环时深度】神十五乘组凯旋,哪些“神器”护航? 【环球... 俄只是俄ゅ

309 阅读

俄只是俄ゅ

309 阅读

-

果然紧跟!美印太司令部发声炒作中国导弹驱逐舰逼退美舰“不安全”

原标题:果然紧跟!美印太司令部发声炒作中国导弹驱逐舰逼退美舰“不安全” ... 年少纵马且长歌

278 阅读

年少纵马且长歌

278 阅读

-

西甲大结局:巴萨夺冠压皇马 莱万金靴格刀助攻王

原标题:西甲大结局:巴萨夺冠压皇马 莱万金靴格刀助攻王 北... 贤↘内助

300 阅读

贤↘内助

300 阅读

-

被羁押22年后身患癌症,河北廊坊灭门案被告原伟东申请现场出庭被拒

原标题:被羁押22年后身患癌症,河北廊坊灭门案被告原伟东申请现场出庭被拒 ... 回忆湿了眼

242 阅读

回忆湿了眼

242 阅读

撰写回复