一年融资85亿,青山系锂电独角兽冲刺IPO

文丨直通IPO 邵延港

锂电池厂商扎堆上市,温州"镍王"也将收获一个IPO。

近日,锂电池厂商瑞浦兰钧第二次向港交所递交招股书,继续冲击资本市场。瑞浦兰钧创立于2017年,主要从事动力、储能锂离子电池单体到系统应用的研发、生产、销售。按2022年装机量计算,瑞浦兰钧是全球第十大锂电池制造商。

锂电池赛道竞争太激烈,此次IPO,瑞浦兰钧拟将募集资金分别用于扩大产能、先进核心技术研发、补充营运资金及一般公司用途。与正在冲击IPO的蜂巢能源、海辰储能、欣旺达等同行的计划大致相同。

值得注意的是,瑞浦兰钧是温州企业青山集团结合其自身丰富的矿产资源,在新能源领域进行投资布局的首家企业。靠着青山集团的扶持与输血,瑞浦兰钧很快成长为行业独角兽。锂电在风口上持续起飞,瑞浦兰钧在一级市场不断获得关注,估值一路水涨船高。创立至今,瑞浦兰钧累计融资金额达85亿元,按照最后一轮融资情况估算,瑞浦兰钧估值已超300亿。

如今来到港股市场门前,站在巨人肩膀上的瑞浦兰钧,又能否为"青山系"再拿下一个IPO。

青山集团背书,打造全球第十大锂电厂商

2017年,不锈钢产业巨头青山集团笃定看好新能源领域的潜力,在温州成立瑞浦兰钧的前身"瑞普能源",向锂电池产业进军。

依靠青山集团的深厚实力,在当年10月份注册公司后,仅过两个月,青山集团就为瑞浦兰钧拿下一块地,当月动工,半年后设备进厂。2018年10月,瑞浦兰钧温州一期3GWh生产线进行批量试产,并于2019年4月实现锂离子电池的批量交付。

在锂电上游原材料环节,青山集团同样可以为瑞浦兰钧提供支持。在三元锂电池技术路线中,原材料成本是三元正极材料的主要成本,占总成本的80%以上。其中,稀有金属镍在电池总成本中占比近30%,高镍、超高镍电池占比更高。而青山集团在坐稳全球"不锈钢产业一哥"后,陆续收购了不少镍矿,成为全球"镍王"。

除原材料和技术的扶持外,招股书显示,2020年、2021年、2022年,青山集团通过关联方向瑞浦兰钧及其附属公司分别贷款4.64亿元、52.7亿元和21.84亿元,总金额近80亿元。

瑞浦兰钧出生条件得天独厚,也造就其后期夸张的成长速度。浦兰钧业务体系为动储结合,分别自2019年和2020年向客户交付储能及动力锂电池产品,其第一家储能电池客户为浙江艾罗能源,第一家动力电池厂商为上汽通用五菱。

值得注意的是,在2020凭借180Wh/kg高能量密度动力电池进入上汽通用五菱供应链配套体系后,当年动力电池装机量突破1GWh,瑞浦兰钧首次成为中国十大动力电池制造商之一。

招股书显示,瑞浦兰钧在2020年1月的产能为2.3GWh,到2022年12月时的产能为35.2GWh,三年内的增长幅度逾十五倍;其电池产品销售量由2020年的1.55GWh大幅增加至2021年的3.30GWh,并进一步增至2022年的16.61GWh。

招股书显示,按2022年装机量计算,瑞浦兰钧是全球第十大新能源应用方面的锂离子电池制造商;按全球年装机量计算,为中国第六大新能源应用方面的制造商;按中国动力电池装机量计算;为全球第十大锂离子电池制造商;按全球储能电池装机量计算,为全球第三大锂离子电池制造商。

靠低价抢市场,瑞浦兰钧三年亏13亿

市场潜力大,瑞浦兰钧一边供应市场需求,一边投钱扩张,以至于在锂电池产能增长15倍后,仍在亏损。

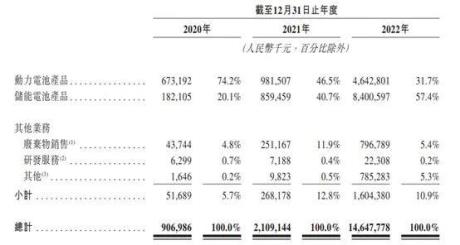

招股书显示,2020年、2021年、2022年,瑞浦兰钧的收入分别为9.07亿元、21.09亿元和146.48亿元,复合年增长率为301.9%,远超锂电池行业平均增速;瑞浦兰钧的主要营收来源于动力电池产品和储能电池产品,2020年、2021年、2022年,瑞浦兰钧来自动力电池产品和储能电池产品的收入占比分别为94.3%、87.3%及89.1%。2022年来,瑞浦兰钧储能电池贡献的收入占比达到57.4%,超过动力电池。

来源:招股书

不过,即便业绩规模飞速增长,瑞浦兰钧仍处于亏损状态。2020年、2021年、2022年,瑞浦兰钧净亏损分别为5327.9万元、8.04亿元和4.51亿元,3年累计亏损额超过13.08亿元。此外,同期瑞浦兰钧毛利率分别为12.2%、-15.4%、7.4%,这样的水平很难形成竞争优势。

瑞浦兰钧在招股书中表示,业绩亏损的原因包括原材料价格波动、运营开支增加以及扩大产能导致利用率低等。根据弗若斯特沙利文报告,正极材料的平均价格由2020年的每吨3.73万元增加61.1%至2021年的6.01万元,2022年进一步增加162.6%至每吨15.78万元。2020-2022年,瑞浦兰钧正极材料的成本分别为1.91亿元、6.61亿元和64.99亿元,在销售成本中的占比分别为24.0%、27.2%和47.9%。

在原材料成本上升之外,瑞浦兰钧的研发开支也呈现持续增长的态势,2020年、2021年、2022年分别为7270万元、2.46亿元和7.68亿元,占收入的比例分别为8.0%、11.6%和5.2%。

瑞浦兰钧降本增效的手段也取得了一些成果。据招股书,瑞浦兰钧将电池产品的每瓦时劳工成本由2020年的0.05元降至2022年的0.03元,并将每瓦时制造成本由2020年的0.09元降至2022年的0.05元。

不过,在行业竞争加剧的环境中,下游客户更青睐向有充足产能来生产有价格竞争力的高性能锂离子电池制造商下达订单。在产品售价方面,瑞浦兰钧的采取了一些低价策略,这也是造成毛利率较低和业绩亏损的重要原因之一。

招股书显示,2022年瑞浦兰钧动力电池和储能电池产品售价分别为0.76元/Wh、0.80元/Wh。当年业绩亏损的原因,主要因为2022年上半年的储能电池产品亏本出售,抵消了部分利润。

来源:招股书

IDG深创投入股,IPO前估值超300亿

在扩张方面,瑞浦兰钧的目标是于2025年底前达成150GWh以上的产能。截至2022年12月31日,其设计年产能达到35.2GWh,还计划于2023年底前增加产能至77GWh。

业绩亏损,但业务营销和扩张,以及技术研发都需要开支。截至2022年底,瑞浦兰钧账面的现金及现金等价物为49.01亿元。瑞浦兰钧在招股书中表示,其主要通过银行融资、筹集的股本资金、关联方贷款及经营活动所得现金来提供营运资金。

在瑞浦兰钧截至IPO前的股权结构中,项光达通过青山集团间接持有瑞浦兰钧62.64%的股份,是瑞浦兰钧公司的实际控制人。

瑞浦兰钧自成立以来完成3轮外部投资,累计融资额约85亿元。2022年1月,瑞浦兰钧完成A轮融资,产业投资方青岛上汽与嘉兴上汽分别增资5亿元及22亿元,上汽一举成为瑞浦兰钧最大外部股东,合计持股比例为11.29%。

2022年2月的A+轮融资时,温州交运投资2亿元;在2022年8月及9月的B轮融资时,瑞浦兰钧的投前估值已达到248亿元,彼时IDG、深创投、芜湖闻名、平安投资、佛山基金等数十家机构入股。以IDG此轮投资3亿元,获得0.99%的持股比例计算,B轮融资后,瑞浦兰钧估值超303亿元。

若瑞浦兰钧顺利通过港交所聆讯,青山集团在新能源产业上的投资将进入新阶段。青山集团在新能源领域的投资不止瑞浦兰钧,青山系公司还通过直接控制或股权投资,对锂离子电池行业产业链上的多个范畴进行战略性扩张,包括开采及精炼镍、锂及钴以及生产正极材料、负极材料、隔膜和电解液等。

近日,青山控股押注的逆变器及储能系统制造商麦田能源也与中信证券签署了上市辅导协议,开启冲击A股市场。

在锂电池赛道,瑞浦兰钧以黑马的姿态闯入市场,在有靠山的情况下,瑞浦兰钧的未来会如何成长、业绩会何时扭亏呢?

更多知识

-

狗狗生病了如何喂药?口服方法?分享简单实用的方法!

原标题:狗狗生病了如何喂药?口服方法?分享简单实用的方法! 狗... 朕略傻

221 阅读

朕略傻

221 阅读

-

楼市大消息!房主买家各收1.5%,这个省会城市出手了!

原标题:楼市大消息!房主买家各收1.5%,这个省会城市出手了! 继... Rose情调※

295 阅读

Rose情调※

295 阅读

-

6月,带你“种草”乐山非遗!

原标题:6月,带你“种草”乐山非遗! 关于“非遗”,你了解多少... 我真窝囊

265 阅读

我真窝囊

265 阅读

-

伊朗要与多国组建新海军联盟 美国慌了:违背情理

原标题:伊朗要与多国组建新海军联盟 美国慌了:违背情理 伊朗军... 臫欺欺亼

279 阅读

臫欺欺亼

279 阅读

-

【环时深度】神十五乘组凯旋,哪些“神器”护航?

原标题:【环时深度】神十五乘组凯旋,哪些“神器”护航? 【环球... 俄只是俄ゅ

309 阅读

俄只是俄ゅ

309 阅读

-

果然紧跟!美印太司令部发声炒作中国导弹驱逐舰逼退美舰“不安全”

原标题:果然紧跟!美印太司令部发声炒作中国导弹驱逐舰逼退美舰“不安全” ... 年少纵马且长歌

278 阅读

年少纵马且长歌

278 阅读

-

西甲大结局:巴萨夺冠压皇马 莱万金靴格刀助攻王

原标题:西甲大结局:巴萨夺冠压皇马 莱万金靴格刀助攻王 北... 贤↘内助

300 阅读

贤↘内助

300 阅读

-

被羁押22年后身患癌症,河北廊坊灭门案被告原伟东申请现场出庭被拒

原标题:被羁押22年后身患癌症,河北廊坊灭门案被告原伟东申请现场出庭被拒 ... 回忆湿了眼

242 阅读

回忆湿了眼

242 阅读

撰写回复